Por: Tulio Retrepo

Con la promulgación de la Ley 2010 de 2019, se incorporó al sistema tributario colombiano el denominado “impuesto unificado bajo el régimen simple de tributación”, como un sistema de adopción voluntaria con el propósito de propender por la formalización de muchos agentes económicos, así como para disminuir los costes de cumplimiento de los deberes formales y sustanciales asociados a las obligaciones tributarias administradas tanto por la Dirección de Impuestos y Aduanas Nacionales, como por las entidades territoriales.

Uno de los aspectos sobresalientes de este sistema de tributación para quienes pueden acogerse como sujetos pasivos del mismo, es decir personas naturales o jurídicas, es que unifica en una sola declaración, a presentarse anualmente, los impuestos de renta y complementarios, IVA, consumo e industria y comercio, con su complementario de avisos y tableros, lo cual se traduce claramente en una minoración sustancial de los costes asociados al cumplimiento tributario, en especial frente a las entidades territoriales.

Si bien el régimen simple de tributación se estructuró con la intención loable de incentivar la formalización de numerosos agentes económicos, aún en la informalidad, lo cierto es que este sistema de tributación, a la fecha, ha sido de impacto no solo para las arcas de las Nación y de las entidades territoriales, sino para los contribuyentes que se han acogido voluntariamente a este sistema dentro de los plazos previstos en la Ley, en razón de las tarifas consolidadas actividades económicas e ingresos como también por la facilidad para cumplir con los deberes tributarios.

Así mismo, otras de las ventajas sobresalientes de este sistema es que quienes sean contribuyentes de este impuesto no estarán sometidos a retención en la fuente, ni estarán obligados a actuar como agentes de retención y/o autorretención en la fuente, lo cual incidirá en mayor caja o liquidez en la operación de la empresa, como también en la reducción de carga tributaria frente al sistema de retenciones en la fuente

Por otro lado, otra de las ventajas que trae consigo el régimen simple de tributación es la posibilidad de tomar como descuento los aportes que los sujetos pasivos de este impuesto, personas naturales o jurídicas, paguen en su calidad de empleadores al subsistema de pensiones del sistema de la seguridad social integral.

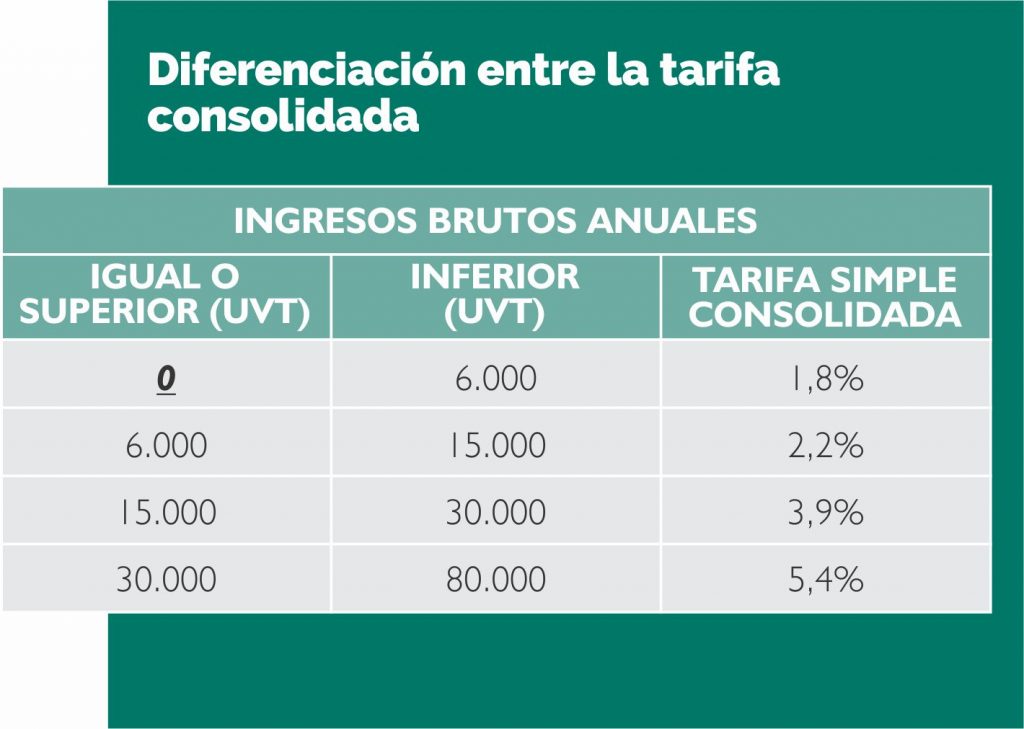

El régimen simple de tributación contempla unas tarifas consolidadas por actividad económica y por ingresos brutos ordinarios y/o extraordinarios hasta la cuantía máxima de 80.000 UVT, excluyendo de éstos los ingresos por ganancias ocasionales y los ingresos no constitutivos de renta y ganancia ocasional.

Puede estimarse con claridad que para el caso de las personas, tanto naturales como jurídicas que pueden ser sujetos pasivos de este impuesto, cuya empresa o actividad económica esté relacionada con la caña de azúcar, este régimen de tributación es ventajoso, en particular, frente al régimen ordinario del impuesto de renta y complementarios.

Una diferenciación entre la tarifa consolidada en el simple para el rango superior de ingresos brutos ordinarios y extraordinarios de una persona jurídica con actividad económica relacionada con la caña de azúcar, tarifa del 5,4% sobre los ingresos brutos anuales, frente a la tarifa general del impuesto sobre la renta y complementarios para el año gravable 2021. Es decir, el 31% sobre la utilidad puede resultar en que bajo el régimen simple de tributación se pueda tener un mejor margen en la operación de la empresa.

Con los presupuestos anteriormente expuestos, es claro entonces las grandes ventajas que trae el régimen simple de tributación para quienes se acojan como sujetos pasivos de éste, teniendo claro que este régimen tiene como una de sus principales finalidades que se optimice carga tributaria, no solo en cumplimiento en deberes formales sino también sustanciales, para tornar mas eficientes a las empresas.

'

'