Timothé Masson para Procaña

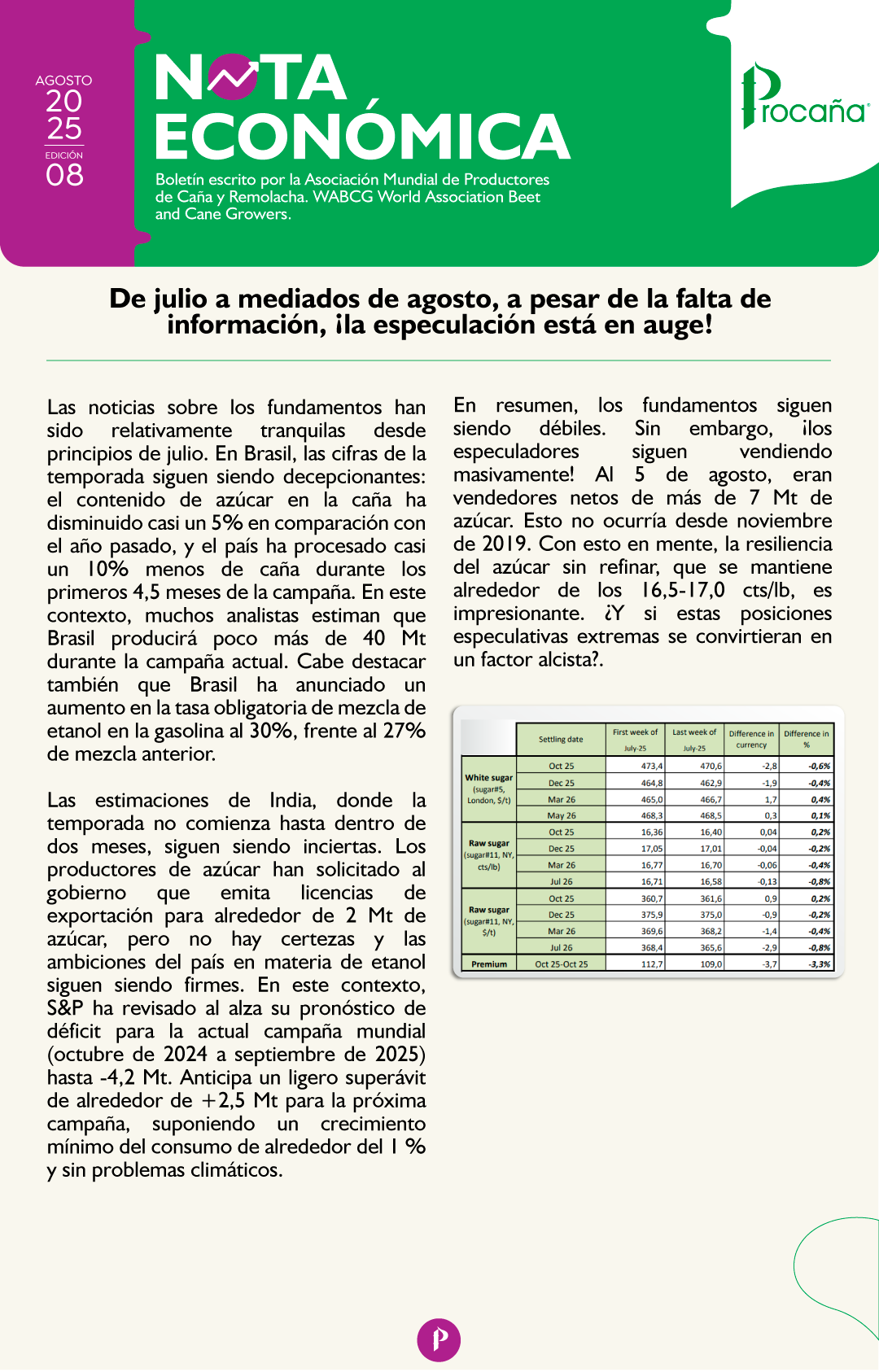

Desde 2019, un déficit global acumulado de casi 6,5 millones de toneladas ha impulsado una tendencia al alza constante en el mercado mundial del azúcar. Esta tendencia se detuvo a finales del año pasado: ¿Habrá superávit este año? Tras alcanzar los 28 cts/lb, el mercado del azúcar en bruto se sitúa ahora en torno a los 24 cts/lb (gráfico 1), y vuelve a tener una ligera tendencia alcista… ¿Qué traerá el 2024?

Dos regiones a tener en cuenta

Como preámbulo, cabe recordar que el 70% de las exportaciones mundiales de azúcar provienen de Brasil, India y Tailandia. En resumen, dos regiones climáticas (Centro-Sur de Brasil y Asia Monzónica), ‘hacen’ el mercado del azúcar. Estas dos regiones tienen una cosa en común: el clima es caótico y los países tienen políticas azucareras particularmente poderosas.

Empecemos por Brasil, que por sí solo produce más de 600 millones de toneladas de caña de azúcar. La mitad de esto se usa para producir etanol, que se utiliza localmente como combustible. Pero desde el año pasado, el precio del etanol doméstico se ha mantenido bajo por las medidas fiscales diseñadas para limitar el impacto de la inflación en los automovilistas. Como resultado, el azúcar es actualmente la vía de exportación preferida en la campaña, que se extiende hasta el próximo mes de abril.

Pero el excedente de producción de Brasil no es suficiente para compensar el déficit en el otro gigante azucarero, India, cuya cosecha en la campaña actual (que se extiende hasta el próximo septiembre), ha sido muy decepcionante. Este país de más de 1.300 millones de personas necesita 0,5 millones de toneladas más de azúcar cada año para satisfacer su colosal demanda interna: ¡30 millones de toneladas, o una sexta parte del consumo mundial, y el doble que su vecina China! Es un desafío, especialmente porque el país también está aplicando una política de etanol para reducir las importaciones de petróleo y cumplir con sus objetivos de cambio climático.

¿Qué debemos aprender de la caída de precios en diciembre de 2023?

Fue desde estas dos regiones que las noticias a finales del año pasado causaron más entusiasmo y contribuyeron a la fuerte caída de los precios. A finales de noviembre, Brasil, cuya campaña va de abril a marzo, anunció una producción récord de azúcar de 46,8 millones de toneladas para la campaña actual.

Unos días más tarde, India anunció que prohibiría el procesamiento de jarabe de caña en etanol para hacer frente a la escasez de caña: ¿Producirá el país más azúcar de lo esperado?

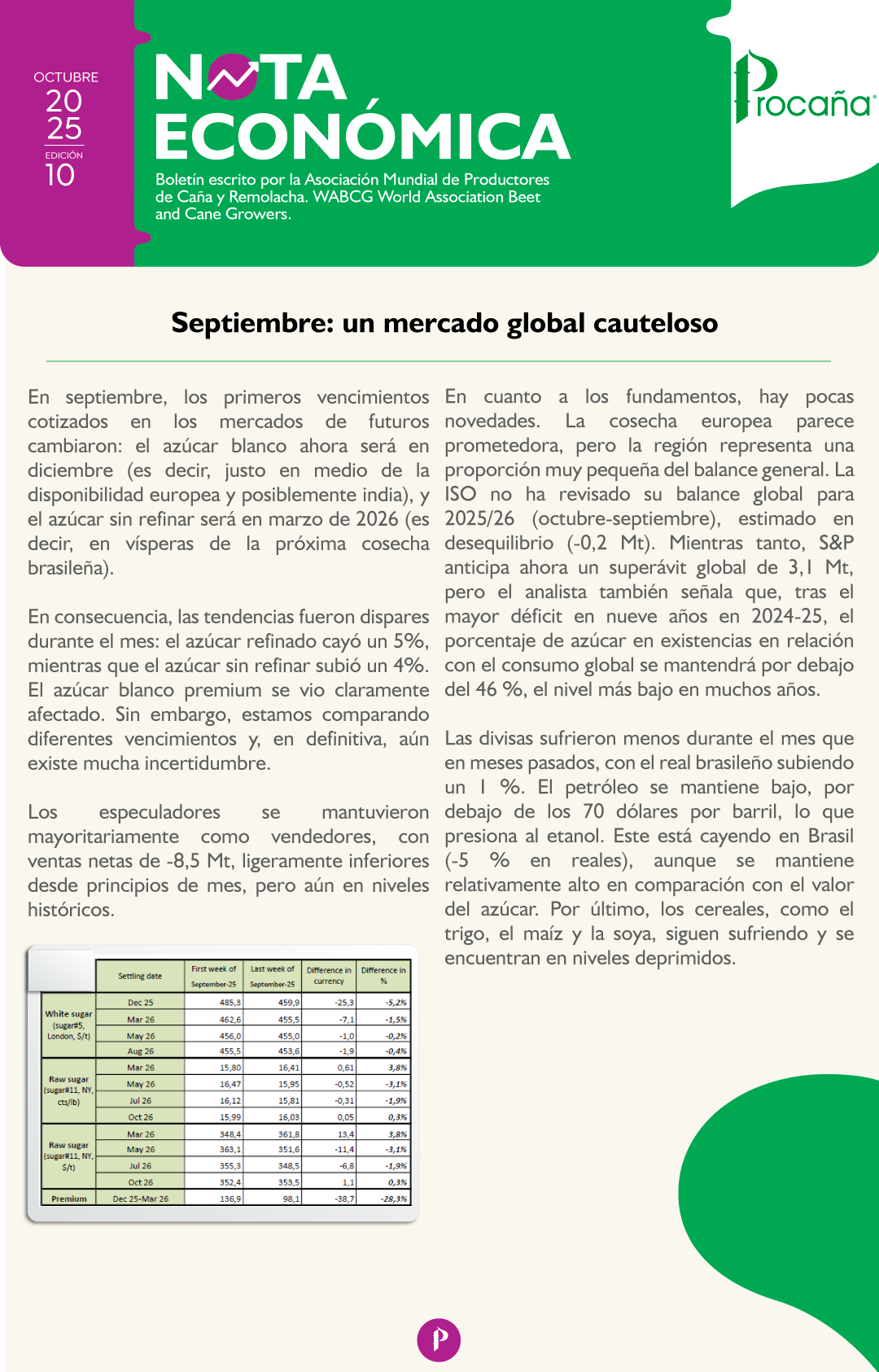

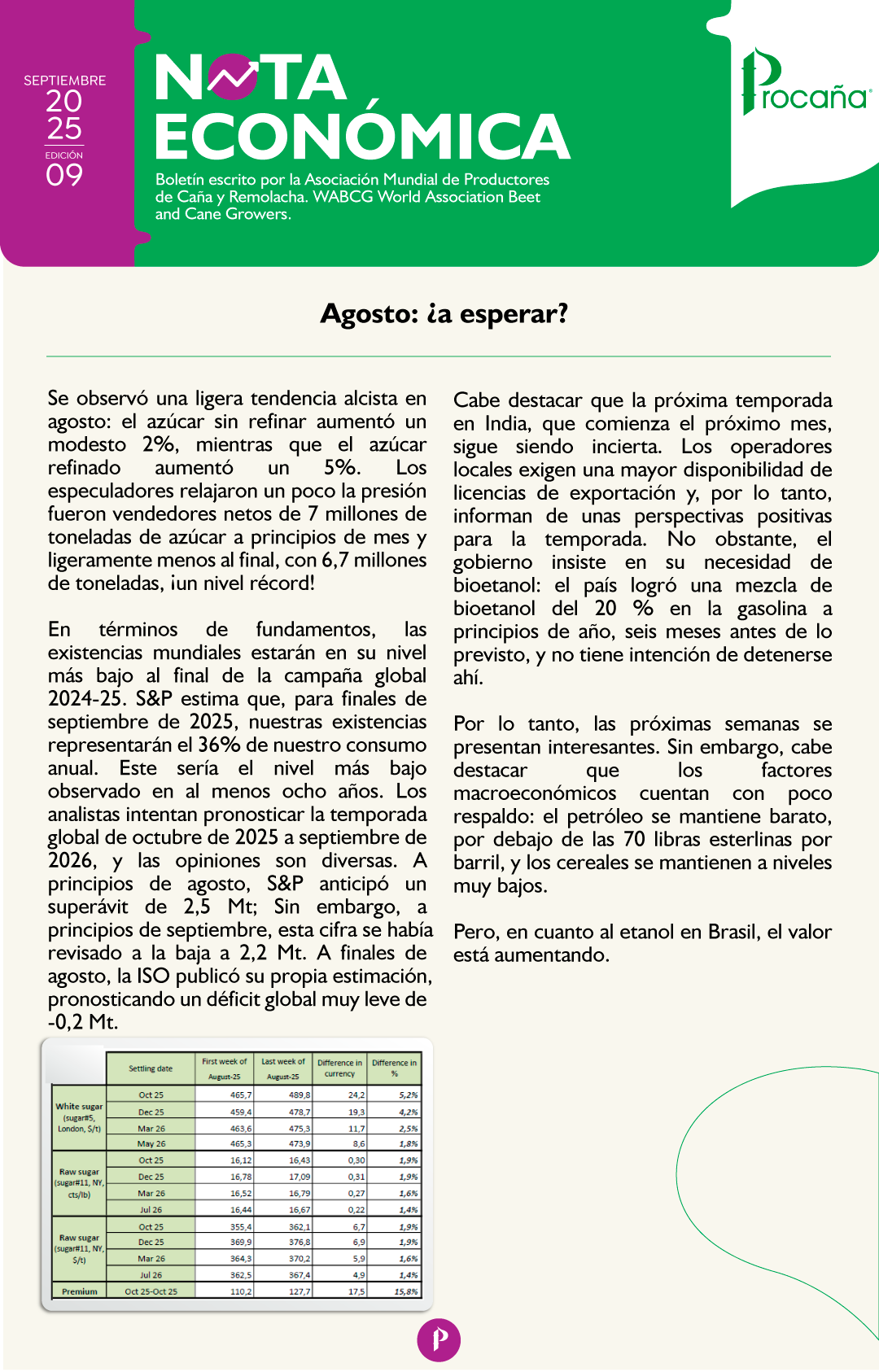

Los especuladores, que históricamente han tenido una fuerte presencia en el mercado del azúcar, inmediatamente sintieron que el potencial alcista del mercado había terminado y abandonaron el mercado (Gráfico 2). Pero este no fue el caso: el mercado puede haber perdido un 20%, ¡Pero se mantiene por encima de 24 ct/lb! Esta es una muy buena noticia y significa que la tensión en el mercado sigue siendo alta a principios de año.

¿Qué esperar en el 2024?

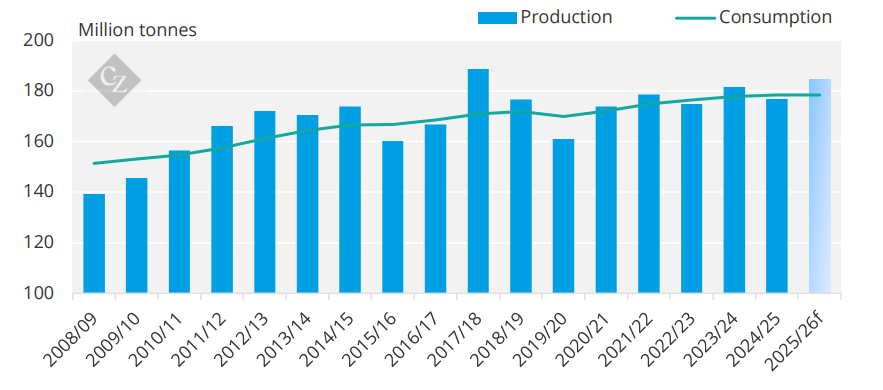

Hoy en día, la mayoría de los elementos bajistas parecen estar ya en el mercado, al menos hasta el inicio de la próxima temporada brasileña en abril de 2024. Por lo tanto, es difícil ver qué podría pesar aún más en el precio, aparte del superávit actualmente esperado, cuyo tamaño aún es incierto: ¡Usemos la cifra de Czarnikow de alrededor de 1,6 millones de toneladas, antes de que se anuncie un nuevo déficit para el próximo año (Gráfico 3)

Por otro lado, los factores estabilizadores o incluso alcistas siguen siendo significativos: las existencias mundiales son muy bajas, especialmente en los principales países consumidores, una situación difícil de mantener (Gráfico 4), especialmente porque India, como hemos visto, no se espera que esté presente en el mercado mundial hasta su próxima campaña (en octubre de 2024), y Tailandia solo estará presente en forma limitada: el país se ve comprometido por el efecto combinado de la más baja producción de caña de azúcar y los impactos de El Niño.

De hecho, los analistas ahora están tratando de predecir el impacto de El Niño. A finales de diciembre, la Administración Nacional Oceánica y Atmosférica de Estados Unidos (NOAA, por sus siglas en inglés), estimó que había un “54% de posibilidades de que el evento de El Niño sea históricamente fuerte”, para el próximo verano.

El último evento importante de El Niño fue en la temporada 2015-2016, cuando la producción mundial de azúcar cayó por debajo de 175 millones de toneladas (en comparación con más de 180 millones de toneladas en las tres temporadas anteriores). Desde entonces, la producción ha tardado dos temporadas en volver a niveles superiores a 180 millones de toneladas.

Por último, no olvidemos que las crisis de los últimos años, que han afectado al precio del azúcar y a los costes de producción de los agricultores, han sido especialmente impredecibles: el Covid, la guerra en Ucrania, las tensiones en Oriente Medio, etc. 2024 probablemente también nos deparará muchas sorpresas.

Resumen: fechas para ver en 2024

Abril: inicio de la cosecha brasileña, ¿será tan excepcional como la anterior?

Abril/mayo: elecciones en la India: ¿revertirá el gobierno su decisión de suspender su programa de etanol de caña de azúcar (anteriormente realizado para limitar la inflación de alimentos en el país)?

Junio/julio: mes de actividad potencialmente fuerte de El Niño en las zonas productoras de azúcar, ¿será tan fuerte como se esperaba?

Octubre/noviembre: inicio de la campaña en la India y luego en Tailandia, ¿volverán a ser decepcionantes?

'

'